Las pensiones públicas se han colado entre las principales preocupaciones de los ciudadanos españoles.

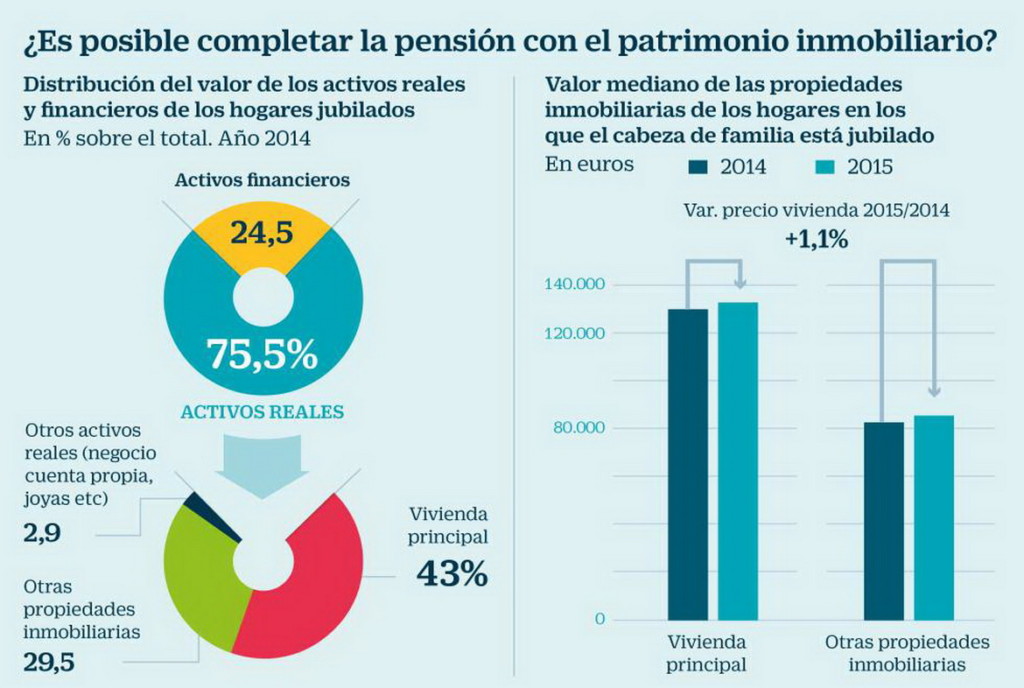

La búsqueda de alternativas con las que reforzar la pensión pública, en el debate se ha colado una realidad incontestable, muy propia de la realidad social española: el 95,5% de los hogares encabezados por jubilados tiene su vivienda pagada y en el conjunto de familias españolas, un 42% tiene una segunda residencia, según los últimos datos disponibles del Banco de España, de 2014.

¿Es posible por tanto plantear la figura de la hipoteca inversa como opción realista para aquellos jubilados que desean complementar una pensión pública en retroceso?, un producto que permite a los mayores de 65 años obtener rentas mensuales de la vivienda en propiedad, sin cederla al banco mientras vivan.

Para empezar, la hipoteca inversa no permite hacer líquido la totalidad del valor de la casa. El banco no va a conceder más allá del 50% del valor de tasación en una hipoteca inversa, de modo que solo viviendas de un valor considerable darían opción a asegurar una renta vitalicia aceptable para el titular de este tipo de hipotecas. O al menos capaz de compensar el traspaso de la casa a la entidad llegado el fallecimiento.

El banco se asegura con ese límite del 50% que, a la muerte del titular, cuenta con una garantía suficiente si el valor de la vivienda se deprecia. Después de todo, es un crédito que funciona a la inversa.

Es decir, la entidad entrega una renta mensual al cliente –con la aspiración de ser vitalicia– a cambio de tener en prenda una vivienda que puede perder valor.

Pero a esa limitación del 50% del valor de tasación hay que sumar los costes inherentes a una hipoteca, como los de registro y notaría, y el pago de un tipo de interés muy superior al de una hipoteca habitual –y que algunas fuentes alinean con el del crédito al consumo–.

Costes todos ellos que resultan en una menor renta mensual.

Pero es una alternatica a considerar.